Bei einer Unternehmensinsolvenz bleiben Rechnungen von Lieferanten offen, geraten Bankkredite in Not und verlieren Arbeitnehmer ihren Lohn. Und auch wenn gerade bei großen Insolvenzen im Wege der Sanierung noch Forderungen teilweise gerettet werden können, wenn die Schuld in Eigenkapital umgewandelt wird, bleibt es doch beim unfreiwilligen Verzicht der Gläubiger.

Zwar bekommen die Arbeitnehmer eine „Lohnfortzahlung“ als Insolvenzgeld, doch verlieren auch sie an Sicherheit und Geld. So zeigen einschlägige Untersuchungen, wie Gläubiger weitgehend leer ausgehen und ein Großteil ihrer Forderungen verloren sind. Bei Insolvenzverfahren in Deutschland, die im Jahr 2011 eröffnet und bis Ende 2018 beendet wurden, mussten die Gläubiger auf 96,2 Prozent ihrer Forderungen verzichten – sie erhielten durchschnittlich nur 3,8 Prozent zurück. Diese Deckungsquote ergibt sich als Anteil des zur Verteilung verfügbaren Betrages (547 Mio. Euro) an den quotenberechtigten Forderungen der Gläubiger (14,5 Mrd. Euro). Die Verluste der Gläubiger betrugen damit knapp 14,0 Mrd. Euro.

Forderungen müssen angemeldet werden

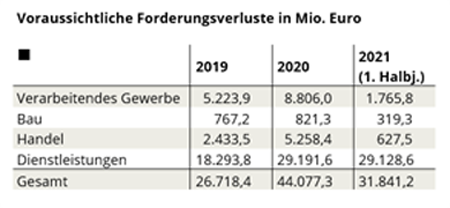

Das Statistische Bundesamt erhebt die „voraussichtlichen Forderungen“. Diese entsprechen in der Statistik über beantragte Insolvenzverfahren der Summe der – gegebenenfalls geschätzten – Insolvenzforderungen. Der Betrag umfasst auch die durch Absonderungsrechte gesicherten Forderungen. Die voraussichtlichen Forderungen werden von den Amtsgerichten zum Zeitpunkt der gerichtlichen Entscheidung über den Insolvenzantrag ermittelt und zur genannten Statistik gemeldet. In Abgrenzung zu den im eröffneten Insolvenzverfahren tatsächlich zur Insolvenztabelle angemeldeten Insolvenzforderungen sind daher unter den voraussichtlichen Forderungen lediglich solche Verbindlichkeiten subsumiert, von denen die Gerichte bei Eröffnung des Insolvenzverfahrens, bei Abweisung des Insolvenzantrags mangels Masse bzw. bei der Entscheidung über die Annahme eines Schuldenbereinigungsplans Kenntnis haben. Ergebnisse zu den tatsächlich zur Insolvenztabelle angemeldeten und festgestellten Insolvenzforderungen werden erst möglich, wenn die Insolvenzverfahren und die Restschuldbefreiung beendet und veröffentlicht sind. So lassen sich erst nach Jahren die oben genannten Quoten (d. h. Schäden) ermitteln. Unterteilt in die wichtigsten Wirtschaftsbereiche stellt sich die Situation beim Statistischen Bundesamt wie folgt dar (dabei wurde auf Basis der ersten fünf Monate eine Hochrechnung für das aktuelle Halbjahr erstellt):

Die Umsätze zeigen die Ausfälle

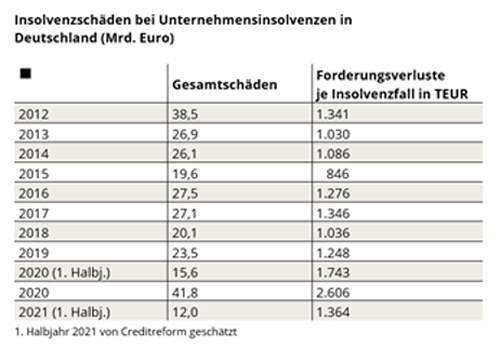

Creditreform greift bei der Bestimmung des Schadenniveaus auf die Umsatzinformationen zurück – mit einer Methode, die zeitnäher und wirklichkeitsgetreuer ist. Die Angaben zu den Insolvenzschäden beruhen also auf den uns zum Zeitpunkt des Insolvenzantrages vorliegenden Umsatzzahlen. Nach einem Schlüssel für die Branchen lassen sich diese Außenumsätze als Forderungen von Gläubigern (Kunden) verstehen, die revolvierend immer wieder fällig werden. Aus den Angaben, die uns über die Zahlungsziele und Überschreitungen ebenfalls zur Verfügung stehen, lässt sich so ein „offener Bestand“ an Forderungen zum Insolvenzzeitpunkt annehmen. Aber auch diese Zahl bleibt eine Schätzung, weil manche Gläubiger ihre Forderungen nicht mehr stellen und auf der anderen Seite Forderungen noch durch ein Planverfahren bzw. außergerichtlich befriedigt werden. Über die Zahl der Arbeitnehmer kann überdies eine Schätzung im Hinblick auf das Forderungsvolumen der Sozialabgaben gemacht werden, das ebenfalls durch eine Insolvenz notleidend wird. Insgesamt handelt es sich auf Grund der genannten Unwägbarkeiten bei diesen Angaben aber immer um Schätzungen, die zudem durch einzelne Großinsolvenzen im Jahresvergleich stark beeinflusst werden können.

Die aktuelle Lage

Die Insolvenzschäden für die Gläubiger infolge von Unternehmensinsolvenzen waren im vergangenen Jahr enorm in die Höhe geschnellt – auf den höchsten Stand seit der Weltfinanzkrise 2008/09. Grund waren vermehrte Großinsolvenzen bei einem insgesamt rückläufigen Insolvenzgeschehen. Im 1. Halbjahr 2021 hatte sich dieser Trend wieder leicht abgeschwächt. Schätzungsweise summierten sich die Gläubigerschäden auf 12,0 Mrd. Euro (1. Halbjahr 2020: 15,6 Mrd. Euro). Im Durchschnitt betrug das Volumen der ausfallbedrohten Forderungen somit rund 1,4 Mio. Euro pro Insolvenzfall. Das ist ein geringerer Wert als im Vorjahr, liegt aber höher als in früheren Jahren. Für den Fall, dass in den nächsten Monaten größere Unternehmensinsolvenzen hinzukommen sollten, ist entsprechend mit einem Anstieg der Gläubigerschäden zu rechnen.

Es bleiben die Unwägbarkeiten: Da ein Teil der Forderungen von den Gläubigern verspätet oder gar nicht angezeigt werden, muss die Schadenssumme immer als Schätzung verstanden werden. Gleichzeitig können Gläubigerforderungen im Verlauf des Insolvenzverfahrens noch ganz oder teilweise befriedigt werden. Eines aber ist nicht in Frage zu stellen: Eine Insolvenz ist immer ein Schadensfall – übrigens nicht zuletzt für den betroffenen Unternehmer.

Quelle: Statistisches Bundesamt (u. a.)

Creditreform Hanau Lukas KG

Rückinger Str. 12

63526 Erlensee

Tel. : +49 (0) 6183 – 20 900 00

Fax +49 (0) 6183 – 20 900 29

e-mail: u.lukas@hanau.creditreform.de

Internet: www.creditreform.de/hanau